L’Agenzia delle entrate ha fornito chiarimenti in merito alle modifiche alle procedure di compensazione di crediti di cui all’articolo 17 delD.Lgs. n. 241/1997, introdotte dall’articolo 1, commi da 94 a 98, della Legge di bilancio 2024 e dall’articolo 4, commi 2 e 3, del decreto Agevolazioni (Agenzia delle entrate, circolare 28 giugno 2024, n. 16/E).

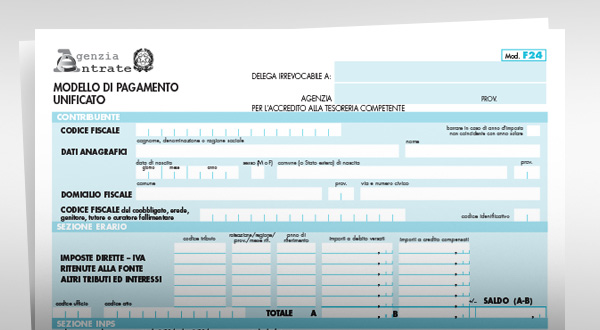

L’articolo 11 del D.L. n. 66/2014 prevede specifiche modalità di trasmissione dei modelli di pagamento F24 comprendenti crediti da compensare.

Per effetto delle modifiche apportate a tale norma dal comma 95 dell’articolo 1 della Legge di bilancio 2024, tutti i versamenti unitari da effettuare mediante l’utilizzo di crediti in compensazione, a decorrere dal 1° luglio 2024, devono essere eseguiti esclusivamente mediante i servizi telematici messi a disposizione dall’Agenzia delle entrate.

Al riguardo, l’Agenzia ritiene che tale obbligo si estenda anche alla compensazione “verticale”, che interviene nell’ambito dello stesso tributo nel caso in cui questa venga esposta nel modello F24.

Rientra, inoltre, nell’obbligo generalizzato di utilizzo dei servizi telematici messi a disposizione dall’Agenzia delle entrate la delega con compensazione e saldo maggiore di zero eseguita il 1° luglio 2024, per effetto del rinvio del termine di versamento del 30 giugno 2024, del D.L. n. 7012/2011.

L’articolo 1, comma 94, lettera b)18, della Legge di bilancio 2024 ha introdotto, poi, con decorrenza dal 1° luglio 2024, il comma 49-quinquies all’articolo 37 del D.L. n. 223/2006, che stabilisce un limite all’utilizzo in compensazione dei crediti, ulteriore rispetto al vigente divieto di compensazione di cui all’articolo 31, comma 1, del D.L. n. 78/2010.

La suddetta diposizione di cui al comma 49-quinquies dell’articolo 37 è stata successivamente sostituita ad opera del comma 2 dell’articolo 4 del decreto Agevolazioni, con decorrenza sempre dal 1° luglio 2024.

La Legge di bilancio 2024 prevede, in particolare, l’esclusione dalla facoltà di avvalersi della compensazione per i contribuenti che abbiano iscrizioni a ruolo per imposte erariali e relativi accessori o accertamenti esecutivi affidati agli agenti della riscossione per importi complessivamente superiori a euro 100.000, per i quali i termini di pagamento siano scaduti e siano ancora dovuti pagamenti o non siano in essere provvedimenti di sospensione.

Ai fini del raggiungimento della soglia di 100.000 euro, rilevano gli importi relativi ai carichi affidati all’agente della riscossione concernenti le imposte erariali e i relativi accessori, quelli affidati all’agente della riscossione relativi ad atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti, ivi comprese le somme oggetto degli atti di recupero.

A titolo esemplificativo, vi rientrano:

a) le imposte dirette, l’imposta sul valore aggiunto, l’imposta di registro e le altre imposte indirette;

b) le somme recuperate a fronte dell’utilizzo, in tutto o in parte, in compensazione, dei crediti non spettanti o inesistenti risultanti dagli atti di cui all’articolo 1, commi da 421 a 423, della Legge finanziaria 2005 emessi prima del 30 aprile 2024, e da quelli di cui all’articolo 38-bis del DPR n. 600/1973, emessi a partire da tale data;

c) le somme accessorie alle precedenti, come le sanzioni e gli interessi (esclusi quelli di mora e gli oneri di riscossione).

Tali importi contribuiscono al raggiungimento della citata soglia a condizione che per gli stessi:

– sia scaduto il termine di pagamento del debito;

– non siano in essere provvedimenti di sospensione di qualsiasi genere;

– non siano in essere piani di rateazione.

Per effetto di quanto stabilito dal secondo periodo del comma 49-quinquies dell’articolo 37 del D.L. n. 223/2006, introdotto dall’articolo 4, comma 2, del decreto Agevolazioni, l’esclusione della facoltà di avvalersi della compensazione non opera con riferimento alle somme oggetto di piani di rateazione per i quali

non sia intervenuta decadenza.

In caso di adesione alla definizione agevolata per i debiti contenuti nei carichi affidati all’agente della riscossione dal 1° gennaio 2000 al 30 giugno 2022, per la quale sia in essere il pagamento rateale, l’importo oggetto di definizione non contribuisce al raggiungimento della soglia qualora siano state versate tutte le rate nei termini previsti dal piano di rateazione.

Al sussistere delle condizioni normativamente previste alla data di trasmissione del modello F24, per il contribuente è esclusa la facoltà di avvalersi della compensazione “orizzontale” dei crediti.

Fa eccezione, per effetto della nuova formulazione del comma 49-quinquies dell’articolo 37, la compensazione dei crediti maturati nei confronti di INPS e INAIL.

Laddove operi il descritto divieto di compensazione, non è consentito esporre nella medesima delega di pagamento sia crediti INPS o INAIL sia crediti per i quali opera l’inibizione alla compensazione.

Il limite di 100.000 euro deve intendersi come un limite assoluto e, quindi, anche nel caso in cui il contribuente abbia crediti di importo superiore a quello dei carichi affidati, non potrà effettuare alcuna compensazione se non provvede prima al pagamento del debito scaduto.

A titolo esemplificativo e non esaustivo, al verificarsi delle condizioni previste dalla novella normativa, al contribuente è, pertanto, inibita la compensazione:

– dei crediti relativi alle imposte erariali;

– del credito d’imposta per attività di ricerca e sviluppo;

– del credito d’imposta per gli investimenti nel Mezzogiorno;

– del credito d’imposta a favore di imprese che effettuano investimenti per l’acquisto di beni strumentali nuovi;

– dei crediti relativi a bonus edilizi;

– degli altri crediti di natura agevolativa.

I contribuenti che maturano i crediti nei confronti di INPS e INAIL, invece, potranno utilizzare in compensazione gli stess anche in presenza di somme affidate all’agente della riscossione per importi complessivamente superiori a 100.000 euro.

Il divieto alla compensazione introdotto dalla novella normativa viene meno a partire dalla data in cui l’importo complessivo dei carichi affidati all’agente della riscossione e relativi accessori è ridotto a un ammontare inferiore o pari a 100.000 euro, per effetto:

-

della sospensione giudiziale o amministrativa dei carichi affidati;

-

della concessione, da parte dell’agente della riscossione, di un piano di rateazione finalizzato all’estinzione dei debiti, per il quale non sia intervenuta la decadenza dal beneficio della rateazione;

-

del pagamento delle somme dovute.

Infine, nel documento di prassi, vengo chiarite le differenze tra il divieto alle compensazioni introdotto dalla Legge di bilancio 2024, e ridefinita dal decreto Agevolazioni, e il divieto di compensazione di cui all’articolo 31, comma 1, del D.L. n. 7862/2010, tutt’ora vigente, secondo il quale la compensazione dei crediti relativi alle imposte erariali è vietata fino a concorrenza dell’importo dei debiti, di ammontare superiore a millecinquecento euro, iscritti a ruolo per imposte erariali

e relativi accessori, e per i quali è scaduto il termine di pagamento.

L'Agenzia delle entrate ha fornito chiarimenti in merito alle modifiche alle procedure di compensazione di crediti di cui all’articolo 17 delD.Lgs. n. 241/1997, introdotte dall’articolo 1, commi da 94 a 98, della Legge di bilancio 2024 e dall'articolo 4, commi 2 e 3, del decreto Agevolazioni (Agenzia delle entrate, circolare 28 giugno 2024, n. 16/E).

L’articolo 11 del D.L. n. 66/2014 prevede specifiche modalità di trasmissione dei modelli di pagamento F24 comprendenti crediti da compensare.

Per effetto delle modifiche apportate a tale norma dal comma 95 dell’articolo 1 della Legge di bilancio 2024, tutti i versamenti unitari da effettuare mediante l’utilizzo di crediti in compensazione, a decorrere dal 1° luglio 2024, devono essere eseguiti esclusivamente mediante i servizi telematici messi a disposizione dall’Agenzia delle entrate.

Al riguardo, l'Agenzia ritiene che tale obbligo si estenda anche alla compensazione “verticale”, che interviene nell’ambito dello stesso tributo nel caso in cui questa venga esposta nel modello F24.

Rientra, inoltre, nell’obbligo generalizzato di utilizzo dei servizi telematici messi a disposizione dall’Agenzia delle entrate la delega con compensazione e saldo maggiore di zero eseguita il 1° luglio 2024, per effetto del rinvio del termine di versamento del 30 giugno 2024, del D.L. n. 7012/2011.

L’articolo 1, comma 94, lettera b)18, della Legge di bilancio 2024 ha introdotto, poi, con decorrenza dal 1° luglio 2024, il comma 49-quinquies all’articolo 37 del D.L. n. 223/2006, che stabilisce un limite all’utilizzo in compensazione dei crediti, ulteriore rispetto al vigente divieto di compensazione di cui all’articolo 31, comma 1, del D.L. n. 78/2010.

La suddetta diposizione di cui al comma 49-quinquies dell’articolo 37 è stata successivamente sostituita ad opera del comma 2 dell’articolo 4 del decreto Agevolazioni, con decorrenza sempre dal 1° luglio 2024.

La Legge di bilancio 2024 prevede, in particolare, l'esclusione dalla facoltà di avvalersi della compensazione per i contribuenti che abbiano iscrizioni a ruolo per imposte erariali e relativi accessori o accertamenti esecutivi affidati agli agenti della riscossione per importi complessivamente superiori a euro 100.000, per i quali i termini di pagamento siano scaduti e siano ancora dovuti pagamenti o non siano in essere provvedimenti di sospensione.

Ai fini del raggiungimento della soglia di 100.000 euro, rilevano gli importi relativi ai carichi affidati all’agente della riscossione concernenti le imposte erariali e i relativi accessori, quelli affidati all’agente della riscossione relativi ad atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti, ivi comprese le somme oggetto degli atti di recupero.

A titolo esemplificativo, vi rientrano:

a) le imposte dirette, l’imposta sul valore aggiunto, l’imposta di registro e le altre imposte indirette;

b) le somme recuperate a fronte dell’utilizzo, in tutto o in parte, in compensazione, dei crediti non spettanti o inesistenti risultanti dagli atti di cui all’articolo 1, commi da 421 a 423, della Legge finanziaria 2005 emessi prima del 30 aprile 2024, e da quelli di cui all’articolo 38-bis del DPR n. 600/1973, emessi a partire da tale data;

c) le somme accessorie alle precedenti, come le sanzioni e gli interessi (esclusi quelli di mora e gli oneri di riscossione).

Tali importi contribuiscono al raggiungimento della citata soglia a condizione che per gli stessi:

- sia scaduto il termine di pagamento del debito;

- non siano in essere provvedimenti di sospensione di qualsiasi genere;

- non siano in essere piani di rateazione.

Per effetto di quanto stabilito dal secondo periodo del comma 49-quinquies dell’articolo 37 del D.L. n. 223/2006, introdotto dall’articolo 4, comma 2, del decreto Agevolazioni, l’esclusione della facoltà di avvalersi della compensazione non opera con riferimento alle somme oggetto di piani di rateazione per i quali

non sia intervenuta decadenza.

In caso di adesione alla definizione agevolata per i debiti contenuti nei carichi affidati all’agente della riscossione dal 1° gennaio 2000 al 30 giugno 2022, per la quale sia in essere il pagamento rateale, l’importo oggetto di definizione non contribuisce al raggiungimento della soglia qualora siano state versate tutte le rate nei termini previsti dal piano di rateazione.

Al sussistere delle condizioni normativamente previste alla data di trasmissione del modello F24, per il contribuente è esclusa la facoltà di avvalersi della compensazione “orizzontale” dei crediti.

Fa eccezione, per effetto della nuova formulazione del comma 49-quinquies dell’articolo 37, la compensazione dei crediti maturati nei confronti di INPS e INAIL.

Laddove operi il descritto divieto di compensazione, non è consentito esporre nella medesima delega di pagamento sia crediti INPS o INAIL sia crediti per i quali opera l’inibizione alla compensazione.

Il limite di 100.000 euro deve intendersi come un limite assoluto e, quindi, anche nel caso in cui il contribuente abbia crediti di importo superiore a quello dei carichi affidati, non potrà effettuare alcuna compensazione se non provvede prima al pagamento del debito scaduto.

A titolo esemplificativo e non esaustivo, al verificarsi delle condizioni previste dalla novella normativa, al contribuente è, pertanto, inibita la compensazione:

- dei crediti relativi alle imposte erariali;

- del credito d’imposta per attività di ricerca e sviluppo;

- del credito d’imposta per gli investimenti nel Mezzogiorno;

- del credito d’imposta a favore di imprese che effettuano investimenti per l’acquisto di beni strumentali nuovi;

- dei crediti relativi a bonus edilizi;

- degli altri crediti di natura agevolativa.

I contribuenti che maturano i crediti nei confronti di INPS e INAIL, invece, potranno utilizzare in compensazione gli stess anche in presenza di somme affidate all’agente della riscossione per importi complessivamente superiori a 100.000 euro.

Il divieto alla compensazione introdotto dalla novella normativa viene meno a partire dalla data in cui l’importo complessivo dei carichi affidati all’agente della riscossione e relativi accessori è ridotto a un ammontare inferiore o pari a 100.000 euro, per effetto:

-

della sospensione giudiziale o amministrativa dei carichi affidati;

-

della concessione, da parte dell’agente della riscossione, di un piano di rateazione finalizzato all’estinzione dei debiti, per il quale non sia intervenuta la decadenza dal beneficio della rateazione;

-

del pagamento delle somme dovute.

Infine, nel documento di prassi, vengo chiarite le differenze tra il divieto alle compensazioni introdotto dalla Legge di bilancio 2024, e ridefinita dal decreto Agevolazioni, e il divieto di compensazione di cui all’articolo 31, comma 1, del D.L. n. 7862/2010, tutt’ora vigente, secondo il quale la compensazione dei crediti relativi alle imposte erariali è vietata fino a concorrenza dell’importo dei debiti, di ammontare superiore a millecinquecento euro, iscritti a ruolo per imposte erariali

e relativi accessori, e per i quali è scaduto il termine di pagamento.